Sell-Side - Wir begleiten Sie bei Ihrem Unternehmenverkauf in der DACH-Region

Verkaufen mit PALLAS CAPITAL Corporate Solutions

Unser Kundenstamm besteht zu über 80 % aus mittelständischen Betrieben und Hidden Champions, die bereit sind, Anteile Ihres Unternehmens an einen geeigneten Partner für den richtigen Wert zu veräußern.

Unser Leistungsversprechen besteht darin, durch unsere gezielte Vorgehensweise und einen strukturierten Prozess sowohl die rechtlichen, die finanziellen sowie operativen Rahmenbedingungen im Interesse unserer Klienten zu optimieren.

Unsere Klienten agieren dabei grundsätzlich aus einer Position der Stärke und haben aufgrund Ihrer nachhaltig positiven Ertragslage KEINEN Leidensdruck, der Sie dazu drängt, nun Anteile zu veräußern.

Durchschnittskunde

Ø Umsatz

EUR 33 Mio.

Ø EBITDA-MARGE

16%

Ø Mitarbeiter Anzahl

205

Ø Anzahl Gesellschafter

2

Ø Anzahl Gesellschaften

3

Kundenanforderungen

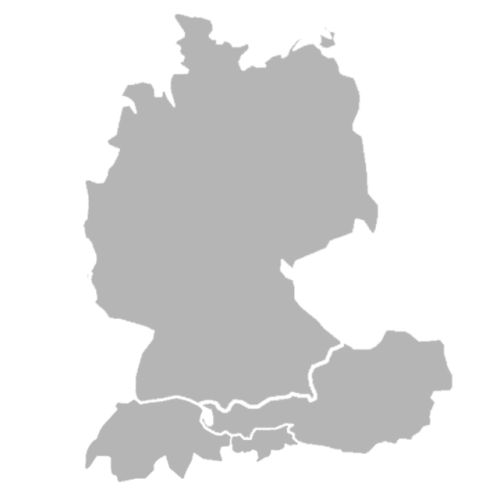

Standort

DACH-Raum + Südtirol

Nachhaltiges Bestehen

> 5 Jahre

Umsatz

EUR 5 Mio.

Betriebsergebnis

EUR 750.000 EUR

Mitarbeiter Anzahl

30

Ihre Vorteile

- Über 16 Jahre Transaktionserfahrung

- Inhabergeführte Struktur

- Netzwerk mit über 1.000 Käufergruppen

- Jährliche Gespräche mit weit mehr als 1.000 UnternehmerInnen

- Sektorenübergreifendes Wissen durch breite Kundenbasis

- Dynamisch wachsendes Team

In welchen Regionen ist die PALLAS CAPITAL tätig?

PALLAS CAPITAL Corporate Solutions

Worauf müssen Sie als Unternehmer:in beim Unternehmensverkauf achten?

Zeitpunkt richtig wählen

Die häufigste Frage, die sogar vor dem heiklen Thema der Bewertung aufgebracht wird, ist die Frage nach dem richtigen Zeitpunkt für einen etwaigen Anteilsverkauf. Leider gibt es keine allumfassende Antwort auf diese Frage, da jedes Unternehmen so individuell ist wie die unternehmerische Persönlichkeit, die dahintersteht. Somit ist die Situation aus der man agiert von deutlich größerer Bedeutung, denn es sollte eine Position der Stärke sein.

Das Unternehmen sollte von der Struktur auf dem Weg zur eigentümerunabhängigen Führung sein, sodass Sie als Inhaber nicht mehr zwingend notwendig für den Tagesbetrieb sind.

Es kommt Ihnen stark zugute, wenn Sie sich frühzeitig um eine zweite Managementebene bemühen. Die innerbetriebliche Struktur sollte von der Controlling-Seite auf einem Niveau sein, welches eine möglichst hohe Transparenz gewährleistet und ein Reporting möglich macht, dass aktuell ist.

Man sollte die Transaktion – unabhängig ob Nachfolge, Minderheits- oder Mehrheitsverkauf oder Finanzierung – mit genügend Vorlaufzeit angehen, da ein solcher Prozess typischerweise zwischen 3 und 12 Monate andauert und es für eine Verhandlung überaus wertvoll ist, keinen Zeitdruck zu verspüren. Vorausschauendes Handeln sorgt also in diesem Kontext für deutlich stärkere Position für eine Verhandlung mit härteren Bandagen.

Definition von Wunschpartner

Es ist wichtig, sich einen Überblick über die grundsätzlichen Möglichkeiten einer Partnereinbindung bzw. Übernahmestrategie Gedanken zu machen und sich selbst den Korridor einer möglicherweise passenden Lösung abzustecken, ohne zu gleich mit Scheuklappen auf den Augen in diese Thematik einzusteigen. In Vorbereitung kann es helfen, sich selbst vor Augen zu führen, welche Aspekte Voraussetzung und welche absolut inakzeptabel sind.

Sollte der neue Partner jemand sein, der Ihrem Unternehmen im Vertrieb Unterstützung bieten? Sollte er Managementkapazitäten in Ihr Unternehmen einbringen können? Wären erweiterte Produktionskapazitäten für Ihren Betrieb interessant? Möglichweise wäre jemand sinnvoll, der bereits über administrative Tätigkeiten und einen Overhead verfügt, sodass Sie gewisse interne Abläufe und Prozesse auslagern können, um Kostensynergien zu nutzen?

Daten- und Informationsgrundlage

Um den potenziellen Partnern einen möglichst wahrheitsgetreuen Einblick zu gewähren, ist eine einheitliche Informationsbroschüre ratsam, die im Zusammenhang mit M&A-Transaktionen zumeist Investment Memorandum (IM) genannt wird. Die Grundlage berücksichtigt sowohl Vergangenheit, die Gegenwart als auch die Zukunft.

Um ein realitätsnahes Bild über die tatsächliche Ertragslage des Unternehmens abzugeben, ist es wichtig, das Ergebnis des Unternehmens um nicht betriebsnotwendige Ausgaben zu bereinigen, die nicht dem operativen Geschäftsbetrieb zuzuordnen sind.

Selbst oberflächliche Aspekte wie der Außenauftritt sind Punke, die maßgeblich zur Wahrnehmung beitragen und einen Effekt auf die externe Ansicht haben können, daher ist es sinnvoll, die offensichtlichen Daten auf einem aktuellen Stand zu halten oder gar den gesamten Außenauftritt zu aktualisieren.

Um den steuerlichen Effekt einer Transaktion zu beurteilen und um gegebenenfalls vorausschauend gesellschaftsrechtliche Umstrukturierungsmaßnahmen durchzuführen, ist es ratsam sich im Vorhinein frühzeitig mit einem transaktionserfahrenen Steuerberater auszutauschen. Je nach Ausgangslage kann so die Möglichkeit bestehen, durch eine geschickte Struktur dementsprechend steuerlich weniger stark belastet zu werden.

Bewertung

Die große Frage nach der adäquaten Bewertung eines Unternehmens hat unzählige Facetten. Methodiken gibt es mittlerweile sehr viele, die in unterschiedlichsten Fällen zur Anwendung kommen. Die Bewertung orientiert sich unter anderem stark an der absoluten Größenordnung, der prozentualen Marge, dem Geschäftsmodell, der Nachhaltigkeit und dem Reifegrad des Unternehmens.

Die wohl gängigste und greifbarste Methode, um den Wert eines kleinen und mittelständischen Unternehmens näherungsweise zu bestimmen, ist die Multiple-Methode. Die Grundidee ist denkbar einfach, indem der Käufer das nachhaltige Ergebnis des Unternehmens, welches er erwerben möchte, mit einem nach eigenem Empfinden passenden Zahl multipliziert.

Während die Grundidee denkbar einfach ist, sind in der genannten Methode aber sowohl der Aspekt der „echten“ nachhaltigen Ertragskraft des Unternehmens also auch die richtigen Multiples typische Diskussionspunkte. Der finale Preis eines Unternehmens richtet nach dem Grundprinzip des freien Marktes, sodass Angebot und Nachfrage den wohl stärksten Einfluss auf den tatsächlich gezahlten Preis haben.

Mit ernsthaften Verkaufsüberlegungen sollten Sie sich als Unternehmer sohin definitiv Alternativangebote einholen, um einen Vergleich ziehen und eine Wettbewerbssituation unter den Käufern schaffen zu können.

Ablauf eines typischen Unternehmensverkaufes

Schritt 1

Aufbereitung

- Unterlagen

- Finanzplanung

- Longlist

Schritt 2

Ansprache

- Q&A

- Managementpräsentation

Schritt 3

Verhandlung

- Indikationen

- LOI

- Exklusivität

Schritt 4

Durchführung

- Due Diligence

- SPA / APA

- Signing & Closing